Los PGE introducen novedades tributarias a 1 de enero de 2023 que afectan a los trabajadores en lo que respecta al IRPF. Te las explicamos

Los PGE y, concretamente, la Ley 31/2022, de 23 de diciembre, introducen novedades tributarias con fecha 1 de enero de 2023 y con vigencia indefinida. Modifican la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio (LIRPF).

¿Qué es el IRPF y cómo repercute en las personas trabajadoras?

El Impuesto sobre la Renta de las Personas Físicas (IRPF) es un tributo de carácter personal y directo que grava, según los principios de igualdad, generalidad y progresividad, la renta de las personas físicas de acuerdo con su naturaleza y sus circunstancias personales y familiares. Siendo un impuesto progresivo y personal, el porcentaje de su retención se aplica de manera diferente a cada persona. Depende de su salario y su ahorro. Paga más el que tenga la renta y los ingresos más elevados. Su finalidad es contribuir al sostenimiento de los gastos públicos.

La renta del contribuyente es la totalidad de sus rendimientos, ganancias y pérdidas patrimoniales y las imputaciones de renta que se establezcan por la ley. Entre los rendimientos encontramos los del trabajo o de las actividades económicas, que afectan a las personas trabajadoras y su salario. Cualquier remuneración económica que derive de un contrato de trabajo estaría dentro de este concepto.

Así pues, las rentas del trabajo son también:

- las prestaciones por desempleo;

- las remuneraciones en concepto de gastos de representación;

- las dietas y asignaciones para gastos de viaje (excepto los de locomoción, los normales de manutención y estancia en establecimientos de hostelería con los límites que reglamentariamente se establezcan);

- contribuciones o aportaciones satisfechas por los empresarios para hacer frente a los compromisos por pensiones;

- pensiones y haberes pasivos percibidos de los regímenes públicos de la Seguridad Social y clases pasivas (prestaciones públicas por situaciones de incapacidad, jubilación, accidente, enfermedad, viudedad, o similares);

- las prestaciones percibidas por los beneficiarios de mutualidades generales obligatorias de funcionarios, colegios de huérfanos y otras entidades similares;

- las prestaciones percibidas por los beneficiarios de planes de pensiones, seguros de dependencia, y las contribuciones o aportaciones satisfechas por los promotores de planes de pensiones;

- prestaciones percibidas por los beneficiarios de contratos de seguros concertados con mutualidades de previsión social;

- percibidas por los beneficiarios de los planes de previsión social empresarial o planes de previsión asegurados;

- cantidades que se abonen a los diputados y senadores;

- rendimientos derivados de impartir cursos, conferencias, coloquios, seminarios y similares;

- los rendimientos derivados de la elaboración de obras literarias, artísticas o científicas, siempre que se ceda el derecho a su explotación;

- retribuciones de administradores y consejeros de sociedades;

- las pensiones compensatorias recibidas del cónyuge y las anualidades por alimentos;

- becas;

- retribuciones percibidas por quienes colaboren en actividades humanitarias o de asistencia social promovidas por entidades sin ánimo de lucro;

- las derivadas de relaciones laborales de carácter especial, y

- aportaciones realizadas al patrimonio protegido de las personas con discapacidad.

Eso significa, que las personas trabajadoras, en su nómina, adelantan de forma preventiva una parte del impuesto todos los meses, ya que la empresa les retiene un porcentaje de su salario, según los tramos establecidos, ingresándolo en Hacienda. De este modo, no se paga todo el impuesto a la vez, sino de forma fraccionada.

La diferencia de su cuantía se paga en la declaración en la renta anual, o se recibe en concepto de devolución del exceso pagado, dependiendo de su resultado. Por ello, a la hora de hacer la declaración de la renta, debemos justificar las retenciones de IRPF, para saber si el resultado de dicha declaración será a devolver o a pagar a Hacienda.

La cuantía de la retención depende del salario que se perciba a lo largo del año, teniendo de en cuenta circunstancias personales y familiares de cada persona trabajadora (discapacidad, personas a cargo, etc.).

¿Qué cambios se han introducido en el IRPF de 2023 de las personas trabajadoras?

Debemos destacar las principales modificaciones que afectan al salario de las personas trabajadoras en 2023:

- Reducción por obtención de rendimientos del trabajo.

En primer lugar, se modifica el artículo 20 LIRPF. A partir de 2023, las reducciones a contribuyentes se realiza a aquellos con rendimientos netos del trabajo inferiores a 19.747,5 euros, manteniendo el segundo requisito referente a las rentas distintas del trabajo superiores a 6.500 euros.

Asimismo, se establecen también modificaciones en cuanto a las cuantías de disminución del rendimiento neto del trabajo. Anteriormente se establecía, que los contribuyentes con rendimientos netos del trabajo iguales o inferiores a 13.115 euros, minorarían la cuantía de 5.565 euros anuales. A día de hoy, queda establecido que, para los contribuyentes con rendimientos netos del trabajo iguales o inferiores a 14.047,5 euros, la cuantía a minorar sería de 6.498 euros anuales.

Por otro lado, los contribuyentes con rendimientos netos del trabajo comprendidos entre 14.047,5 y 19.747,5 euros minorarán en 6.498 euros menos el resultado de multiplicar por 1,14 la diferencia entre el rendimiento del trabajo y 14.047,5 euros anuales.

- Obligación de declarar.

Se modifica el apartado 3 del art. 96 LIRPF, por el apartado dos del art. 59 LPGE para 2023.

Antes, el límite de rendimientos del trabajo para excluir a la persona trabajadora de la obligación de declarar era de 14.000 euros. Ahora, no es necesario presentar la declaración de la Renta cuando se perciba rentas de trabajo por debajo de 15.000 euros anuales (tomando como referencia una persona soltera y sin hijos), cuando procedan de más de un pagador (así como cuando se perciban pensiones compensatorias del cónyuge o anualidades por alimentos no exentas, cuando el pagador de los rendimientos del trabajo no esté obligado a retener o cuando se perciban rendimientos íntegros del trabajo sujetos a tipo fijo de retención).

El importe aumenta a 22.000 euros, cuando la suma de las cantidades percibidas del segundo y restantes pagadores, por orden de cuantía, no supere en su conjunto la cantidad de 1.500 euros anuales o cuando se trate de contribuyentes cuyos únicos rendimientos del trabajo consistan en las prestaciones pasivas.

Hay que tener en cuenta, que la aplicación del mínimo exento depende de la situación de cada persona trabajadora. De esta manera, tenido hijos, tendría que tener un salario mayor para estar exento de IRPF.

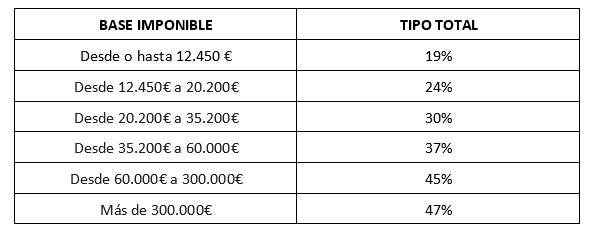

¿Cómo quedan ahora los diferentes tramos del IRPF en 2023?

En 2023, se aplicarán los siguientes tramos:

Sin embargo, los tramos de retención de IRPF aplicados en las nóminas de este año, se calcularán para los impuestos que se tendrán que pagar en la declaración de la renta del año que viene.

¿Cómo calculo el rendimiento neto del trabajo?

Todos los ingresos que se han obtenido durante el periodo impositivo se denominan base imponible. De ésta se restan las reducciones o deducciones, obteniendo la base liquidable. Sobre esta base se aplica el tipo impositivo.

Se considerarán rendimientos íntegros del trabajo todas las contraprestaciones o utilidades, cualquiera que sea su denominación o naturaleza, dinerarias o en especie, que deriven, directa o indirectamente, del trabajo personal o de la relación laboral o estatutaria y no tengan el carácter de rendimientos de actividades económicas.

Para saber cuál es el rendimiento neto del trabajo, se deben descontar los gastos deducibles del rendimiento íntegro:

- las cotizaciones a la Seguridad Social o a mutualidades generales obligatorias de funcionarios;

- las detracciones por derechos pasivos;

- las cotizaciones a los colegios de huérfanos o entidades similares;

- las cuotas satisfechas a sindicatos y colegios profesionales (colegiación obligatoria);

- los gastos de defensa jurídica derivados directamente de litigios suscitados en la relación del contribuyente con la persona de la que percibe los rendimientos, con el límite de 300 euros anuales;

- en concepto de otros gastos distintos de los anteriores, 2.000 euros anuales;

- a los contribuyentes desempleados inscritos en la oficina de empleo que acepten un puesto de trabajo que exija el traslado de su residencia habitual a un nuevo municipio, se incrementará dicha cuantía en 2.000 euros anuales adicionales;

- a las personas con discapacidad que obtengan rendimientos del trabajo como trabajadores activos, se incrementará dicha cuantía en 3.500 euros anuales. Dicho incremento será de 7.750 euros anuales, para las personas con discapacidad que siendo trabajadores activos acrediten necesitar ayuda de terceras personas o movilidad reducida, o un grado de discapacidad igual o superior al 65%.

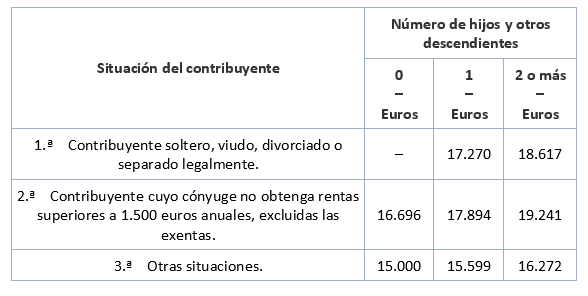

Además, hay que considerar el límite anual de la retención sobre los rendimientos del trabajo, en función del número de hijos u otras situaciones del contribuyente:

Si no se supera el importe anual establecido, no se está sujeto a la retención de IRPF en la nómina.

En el resto de situaciones, con carácter general, el umbral se establece en los 15.000 euros sin hijos; 15.599 euros, con uno o 16.272 euros, con más.

Cuando el contribuyente obtenga una cuantía total de retribución no superior a 35.200 euros anuales, la cuota de retención tendrá como límite máximo el resultado de aplicar el porcentaje del 43 % por ciento a la diferencia positiva entre el importe de la cuantía total de retribución y el que corresponda, según su situación, de los mínimos excluidos de retención.

Eso significa, que las personas trabajadoras con rentas hasta 35.200 euros brutos anuales, verán reducidas sus retenciones del IRPF en sus nóminas en 2023. Sin embargo, no se han modificado los tipos y la rebaja fiscal solo afecta a las rentas de hasta 21.000 euros. A consecuencia, la menor retención tendrá que ser compensada en la declaración de la Renta de 2023, el próximo año 2024.

¿Cambia mi nómina de enero?

En la nómina de enero, a los rendimientos de trabajo durante este mes, se aplica la normativa vigente a 31 de diciembre de 2022.

Por lo tanto, la nómina de enero no se vería afectada, ya que la modificación no se aplicó hasta el 1 de febrero de 2023.

Calcular el IRPF desde 1 de enero a 31 de enero.

¿Cuándo entra entonces en vigor?

En la nómina a partir de marzo. A los rendimientos del trabajo a partir del 1 de febrero, siempre que no se trate de rendimientos correspondientes al mes de enero, se calculará el tipo de retención conforme a la normativa vigente a partir de 1 de enero de 2023, practicándose la regularización de dicho tipo en la nómina, si procede.

Así, en la nómina de febrero, ya se ha aplicado la retención. En este enlace puedes calcular el IRPF desde 1 de febrero de 2023.

Comments are closed.